Рынок проката с покрытием во 2 квартале 2021

18.08.2021

Фундаментальные макроэкономические факторы второй квартал подряд способствуют росту внутреннего производства и экспортных поставок

Макроэкономические условия функционирования.

- Благоприятная внешняя ценовая конъюнктура для Украины в первом полугодии 2021 на прогнозном горизонте иссякнет. В связи с усилением контроля за выбросами в мире среднесрочный уровень цен на большинство товаров будет выше по сравнению с предыдущими годами.

- Ожидается постепенная нормализация монетарной политики как ведущими центральными банками мира, так и центробанками развивающихся стран.

- Глобальная экономика будет расти вследствие положительной динамики мировой торговли и постепенного снятия карантина. Инфляция в мире после стремительного роста постепенно замедлится.

Внешняя среда.

Во II квартале рост глобальной экономики был обеспечен прежде всего масштабными стимулирующими мерами и ослаблением карантина в условиях распространения вакцинации.

Ускорению роста мировой промышленности способствовало стремительное восстановление глобальной торговли товарами. С другой стороны, нарушенные цепи поставок сдерживали наращивание производства и привели к накоплению незавершенных заказов.

В результате спрос все еще опережает предложение и растут закупочные цены.

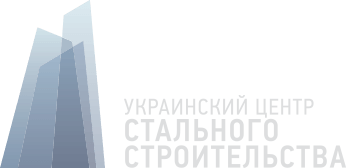

Опережающие индикатори свидетельствуют о возвращении к росту экономики еврозоны во II квартале вследствие ускорения в промышленном секторе и восстановление секторов услуг, а композитный PMI в июне был самым высоким за последние 15 лет. Весомым фактором такой динамики было усиление внутреннего и внешнего спроса, однако, сопровождалось дальнейшим повышением цен.

Индекс Composite PMI в 2017-2021 гг.

Источник: tradingeconomics.com

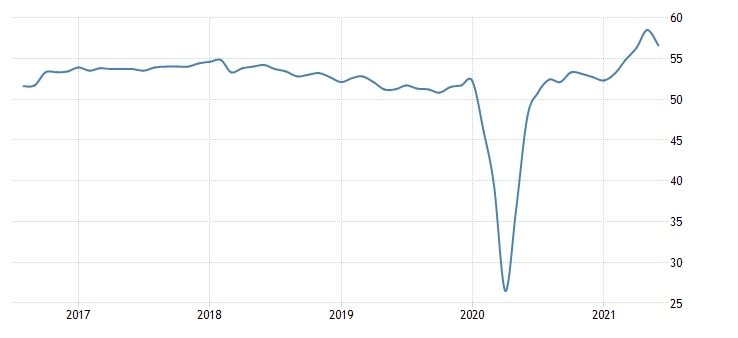

Рост предложения высокими темпами постепенно стабилизирует цены, однако из-за усиления контроля за выбросами в мире вследствие активизации выполнения Парижского климатического соглашения среднесрочный уровень цен на большинство товаров будет выше по сравнению с предыдущими годами. Во II квартале продолжалось стремительное подорожание стали через существенный дефицит в условиях ускоренного восстановления мировой экономики и ужесточения экологических требований, что заставляет менять технологические процессы.

Источник: FRED

Наращивание мирового предложения постепенно скорректирует цены вниз, однако реализация плана регулирования выбросов, прежде всего Китаем и ЕС, будет удерживать цены на высоких уровнях. По этой же причине значительным остается спрос на высококачественную руду. Однако из-за увеличения производства руды Австралией, Бразилией и Китаем на африканском железорудном проекте ожидается постепенное снижение ее стоимости.

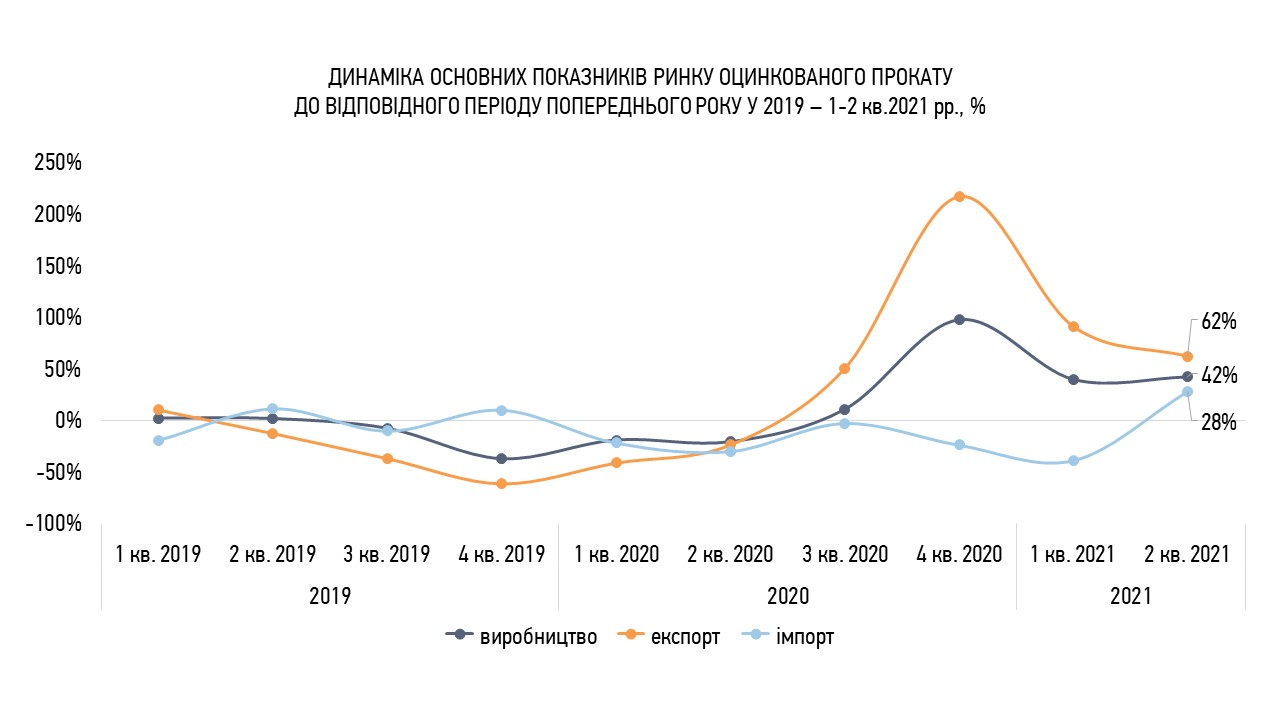

Фундаментальные макроэкономические факторы второй квартал подряд способствуют росту внутреннего производства и экспортных поставок.

Так внутреннее производство оцинкованного проката во 2 квартале 2021 по сравнению с аналогичным периодом 2020 выросло на 42% до 133,3 тыс. т.

Объем экспортных поставок вырос на 62% до 78,8 тыс. т.

Объем импорта вырос на 28% до 29,2 тыс. т. Что объясняется как сезонным фактором, так и эффектом низкой базы сравнения.

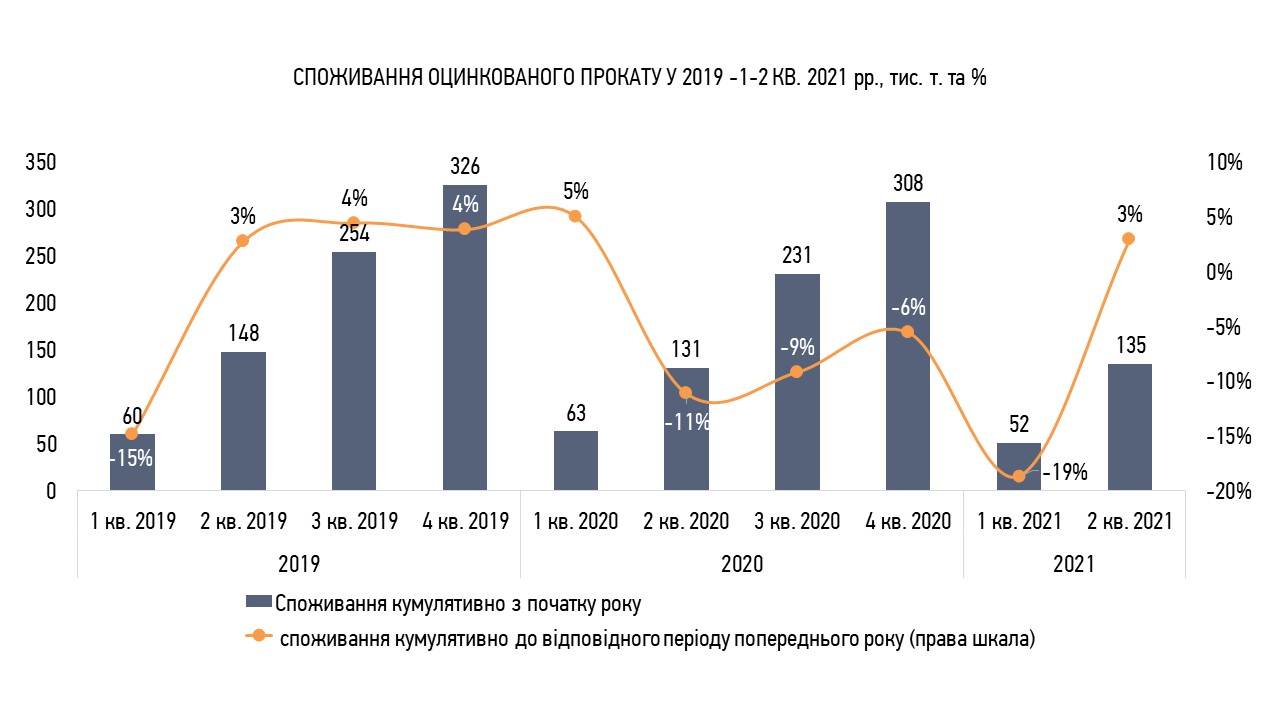

Во 2 квартале 2021 относительно аналогичного периода 2020 расчетное потребление оцинковки выросло на 23% до 84 тыс. т.

В его структуре 54 тыс. т. (или 65% общего объема) занимало внутреннее производство за вычетом экспортных операций.

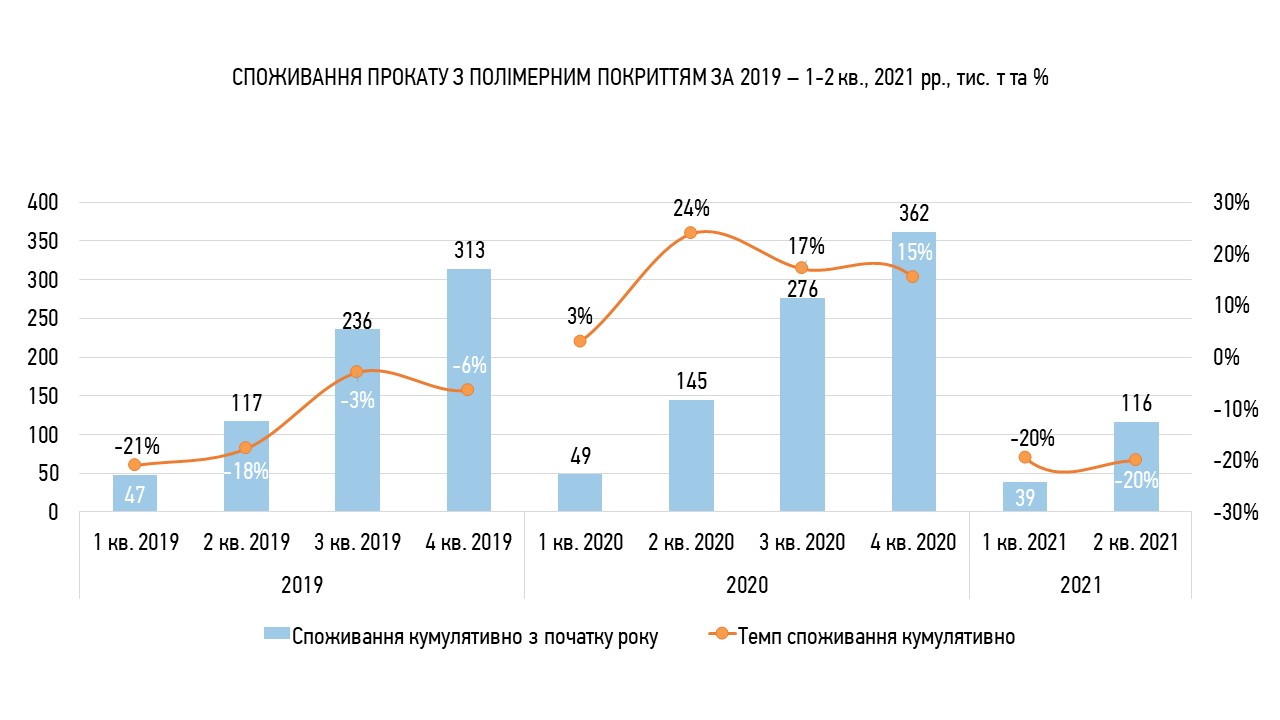

Кумулятивный объем потребления составил 135 тыс. т., что соответствует росту на 3% к соответствующему периоду предыдущего года.

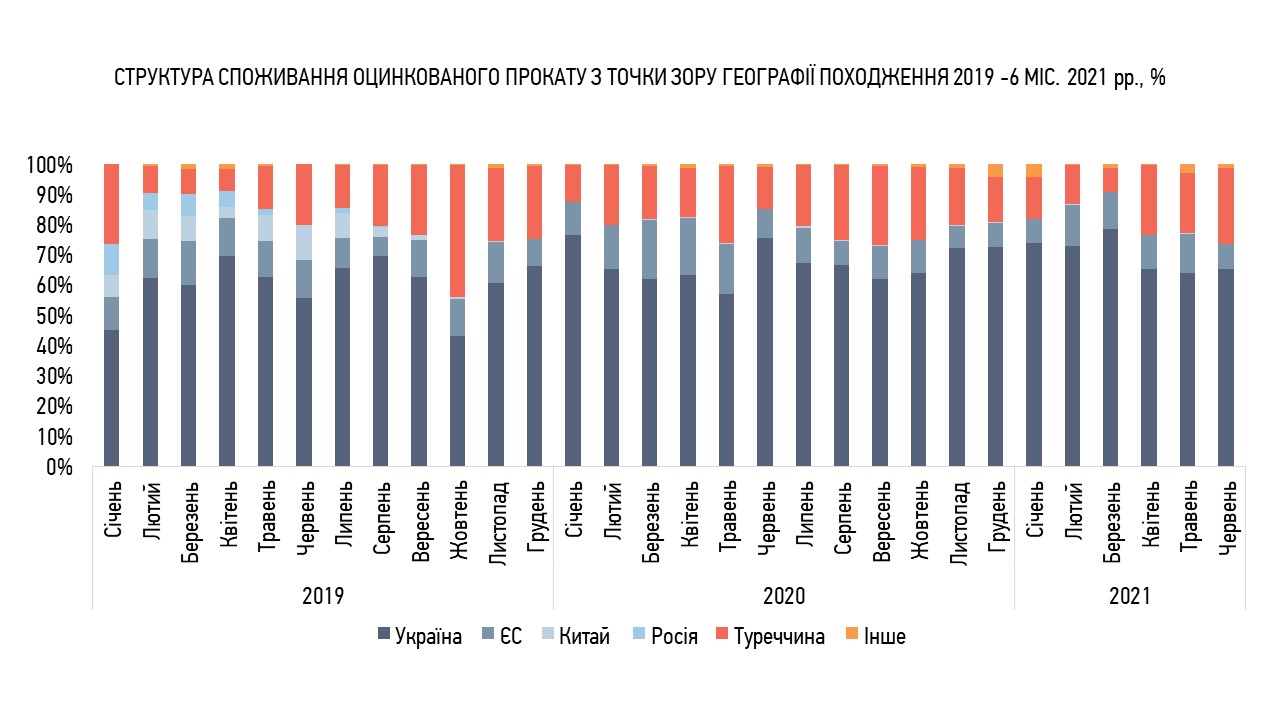

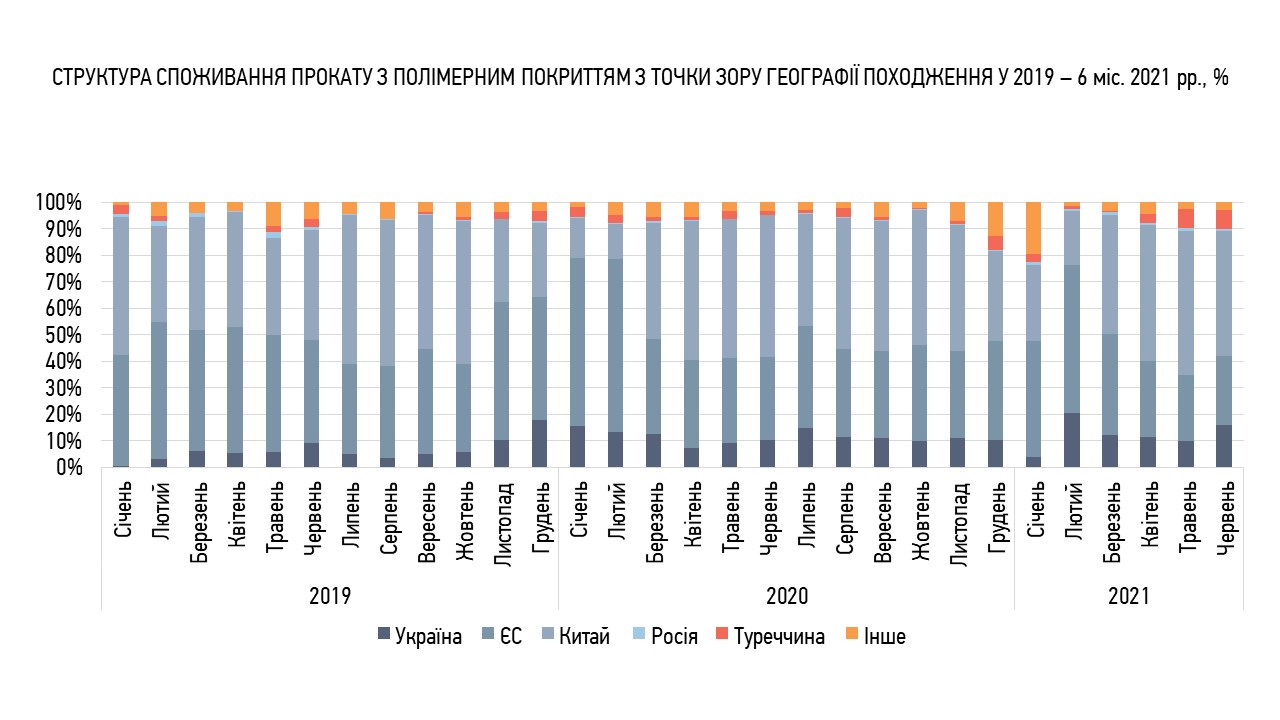

В географической структуре по происхождению во 2 квартале 2021 к соответствующему периоду предыдущего, удельный вес отечественной оцинковки осталась неизменной - в среднем на уровне 65%, однако, с апреля наблюдается снижение доли потребления украинской продукции.

Всего за первое полугодие часть отечественной оцинковки выросла на 3 п.п. до 70%.

Потребление европейского рулона в общем объеме сократилось на 3 п.п. до 11%.

Обе тенденции способствовали замещению спроса за счет турецкого импорта - во 2 квартале текущего года его часть составила 23%, что на 4 п.п. выше аналогичного периода 2020.

В среднем за период 6 месяцев 2021 к аналогичному периоду 2020 его удельный вес сократился на только на 1 п.п. до 17% общего объема.

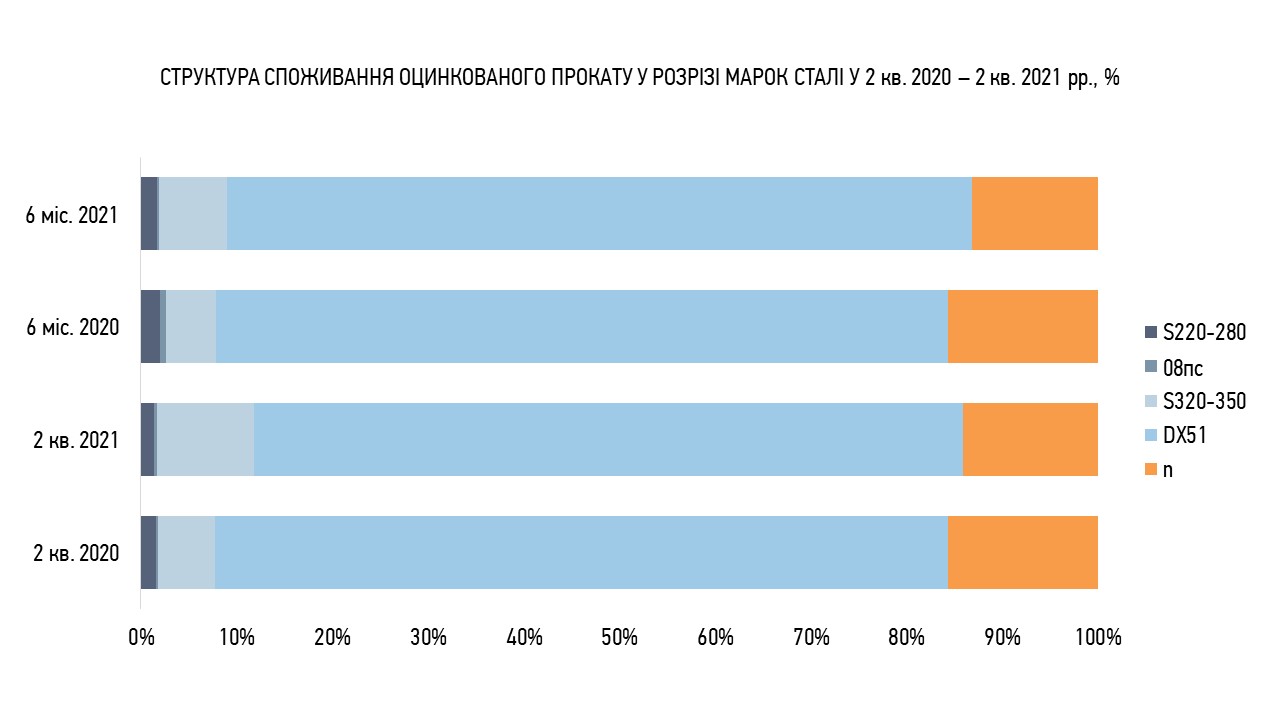

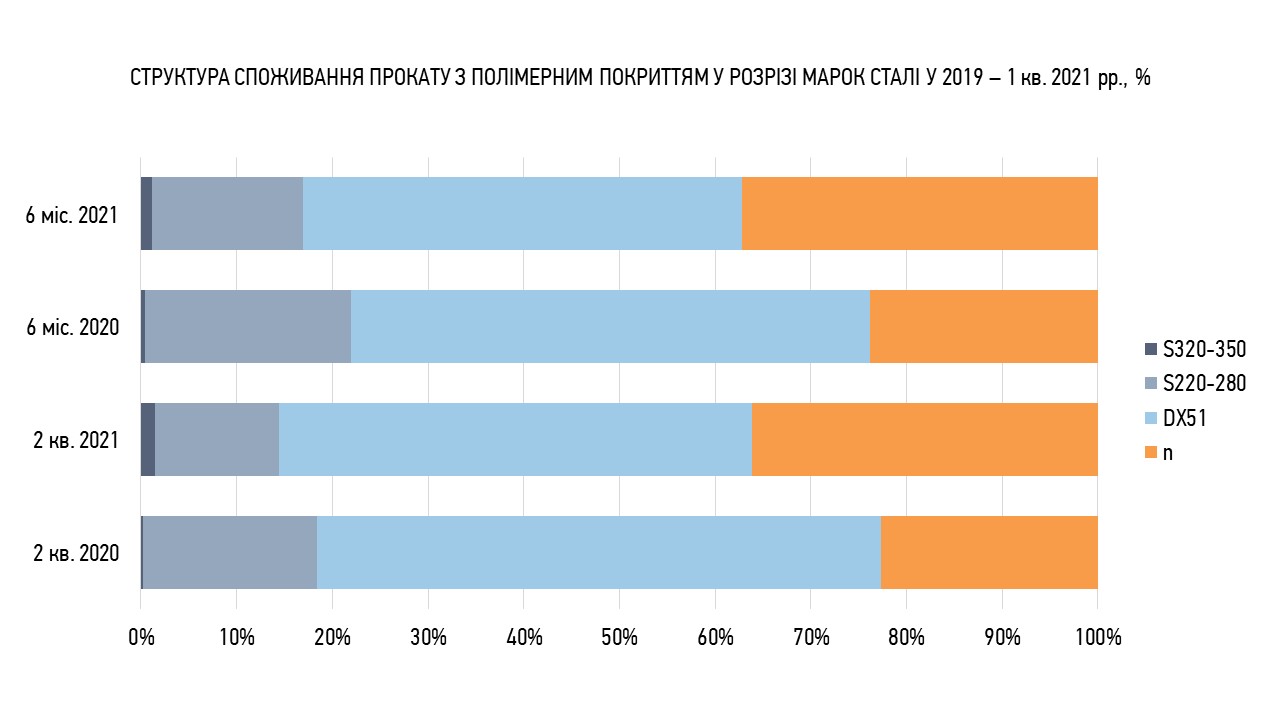

В структуре потребления в разрезе марок стали, DX51 занимала 74% против 76,6% во 2 квартале 2020.

Судьба стали S320-350 составила 10,2% (5,9% во 2 квартале 2020).

Судьба стали S220-280 сократилась с 1,6% до 1,4%.

С начала года сталь DX51 занимала 77,8%, что на 1,3 п.п. выше, чем в аналогичном периоде предыдущего года.

Судьба стали S220-280 сократилась на 0,3 п.п. до 1,7%.

Судьба стали S320-350 выросла на 2 п.п. до 7,2%.

Точную долю и наименование марок «n» сложно указать из-за несовершенства статистических данных.

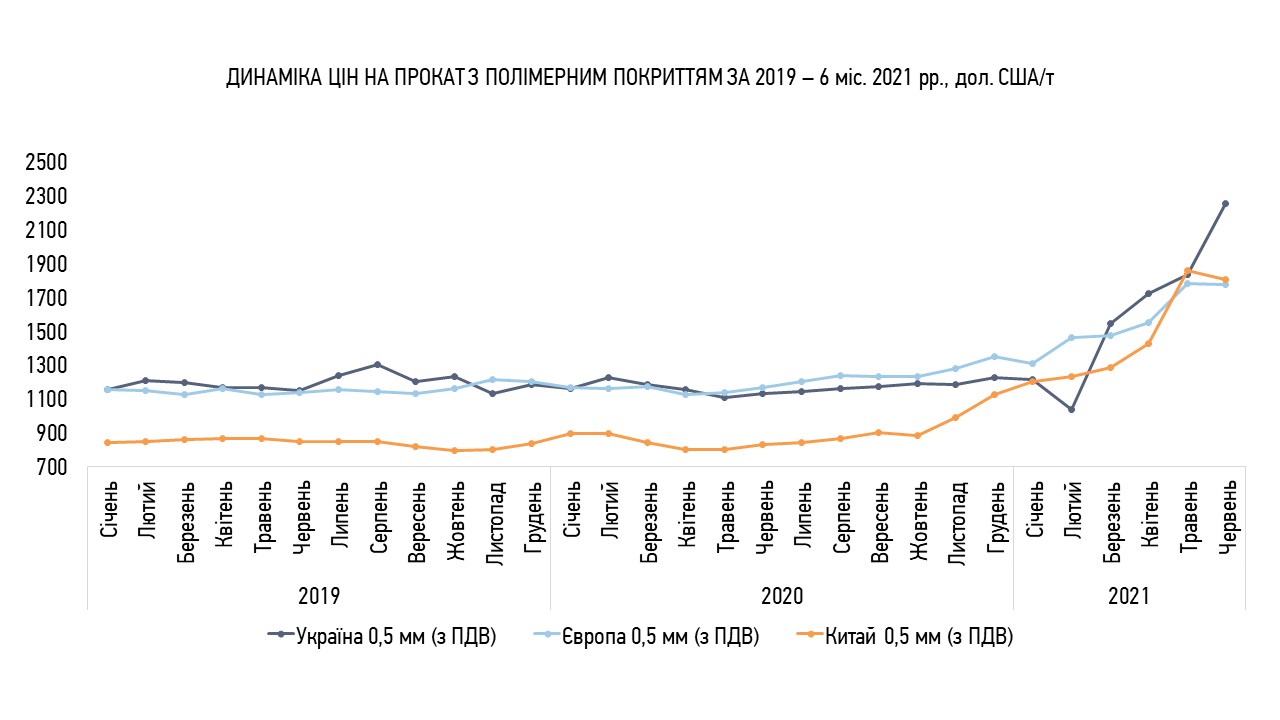

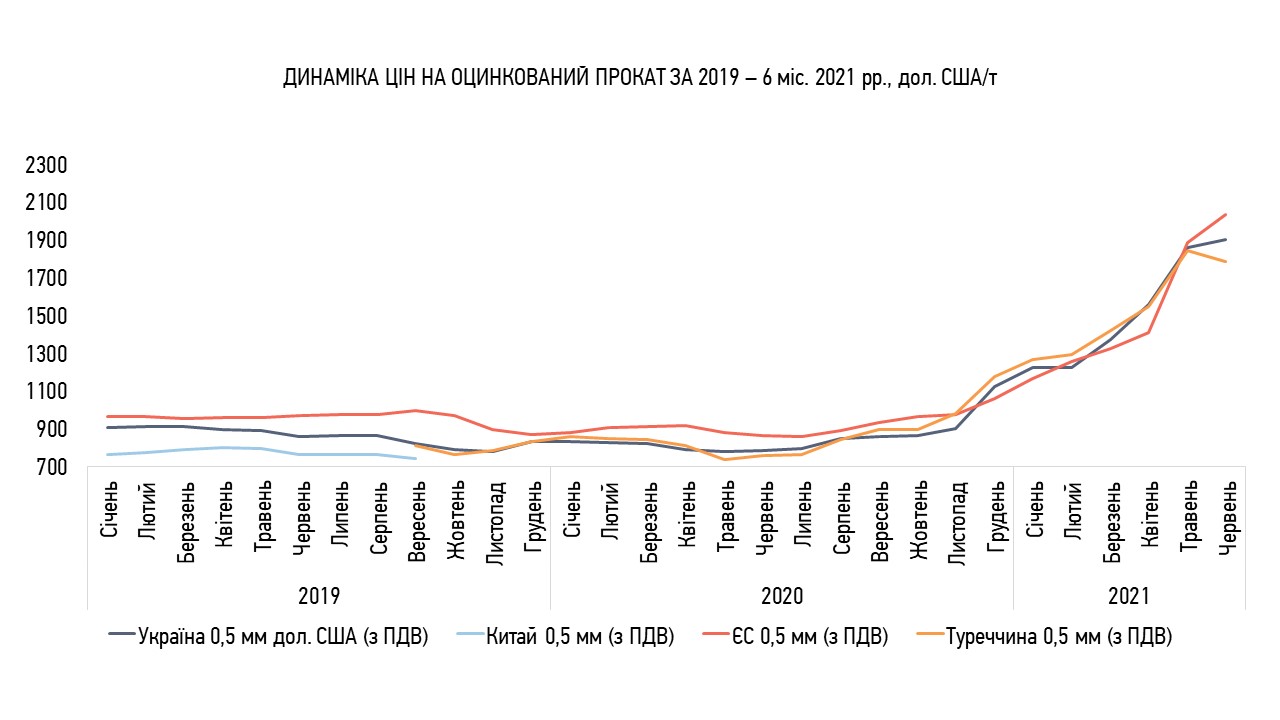

Начавшаяся во втором полугодии 2020 восходящая тенденция динамики цен продолжилась и во 2 квартале текущего года.

При этом ценовой спрэд между продукцией отечественного производства, Турции и ЕС колебался в среднем в пределах 70 долл. США.

С начала года рост цен составил:

Украина - 70%,

ЕС - 91%,

Турция - 52%.

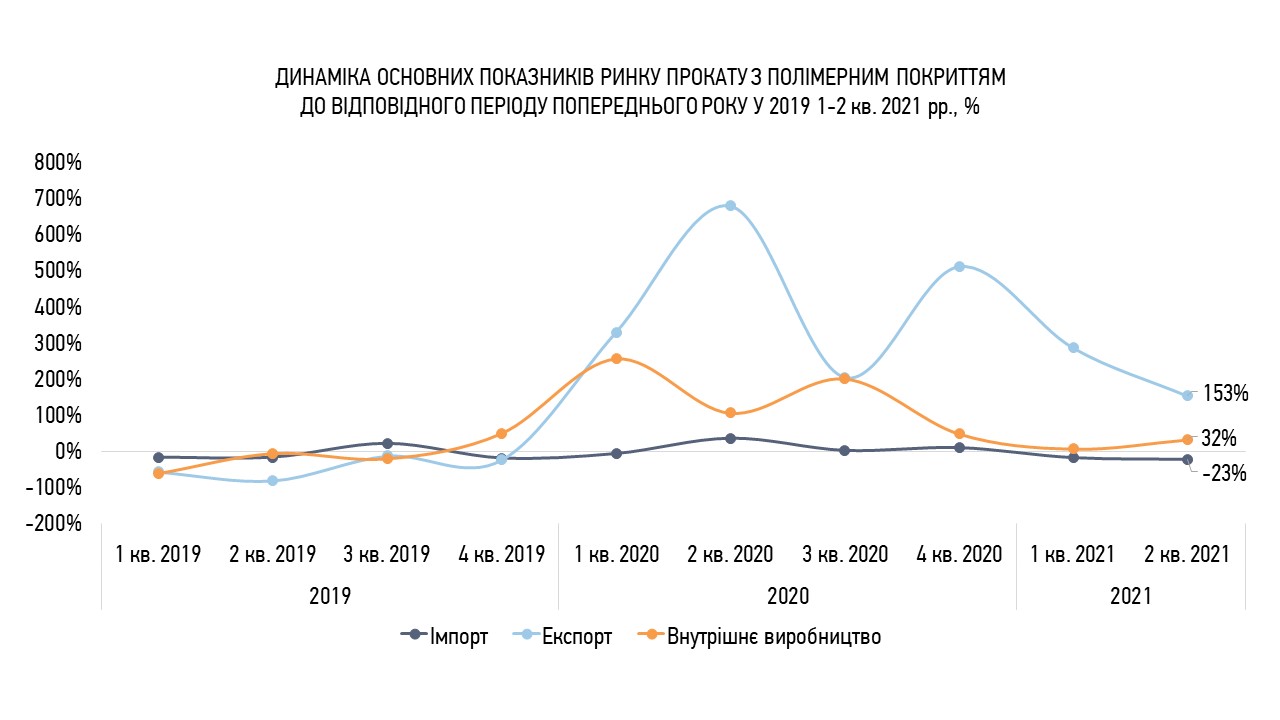

Во 2 квартале 2021 рост производства проката с полимерным покрытием к соответствующему периоду предыдущего года составил 32% до 13,8 тыс. т.

Рост спроса и мировых цен продолжал стимулировать внутренних производителей к наращиванию экспортных поставок, как результат, экспорт увеличился в 2,5 раза до 4,2 тыс. т.

Импорт, в отличие от 1 кв. текущего года (когда существенный объем пришелся только на март), во 2 квартале характеризовался стабильными объемами, которые в среднем за месяц составляли 22 тыс. т.

Квартал к кварталу импорт сократился на 23% до 67,3 тыс. т.

Денис Рысухин, директор Metipol: «Во втором квартале цены на металл с покрытием достигли своего пика и стабилизировались в июне на максимальных, за последние десятилетия, показателях. Несмотря на незначительное снижение цен, дефицит металла в большинстве сегментов рынка позволяет производителям и трейдерам поддерживать высокий уровень цен.

Денис Рысухин, директор Metipol: «Во втором квартале цены на металл с покрытием достигли своего пика и стабилизировались в июне на максимальных, за последние десятилетия, показателях. Несмотря на незначительное снижение цен, дефицит металла в большинстве сегментов рынка позволяет производителям и трейдерам поддерживать высокий уровень цен.

По оценкам наших клиентов, потребление крашеного металла на рынке частного строительства сократилось в первом полугодии на 30-35% по сравнению с аналогичным периодом прошлого года. Кроме сокращения спроса конечного потребителя, негативным фактором для наших продаж является отказ большинства компаний-профилировщиков от формирования составов в ожидании изменений конъюнктуры рынка. В этих условиях значительную поддержку оказывают рынки Восточной Европы: на сегодня 25% нашей продукции экспортируется в Польшу, Венгрию и Молдовы.

Несмотря на сложности по обеспечению подкатом, второй квартал завершился для нашей компании с опережением показателей 2020 года и выходом на уровень производства 3,5 тыс. т. в июне.

С учетом сезонного снижения спроса, повышения потребления металла в 3-м квартале не предвидится. А благодаря более активной работе трейдеров, в основном работают с китайской и турецкой крашеной сталью, мы ожидаем возникновения давления на ценовую политику со стороны конечного потребителя.»

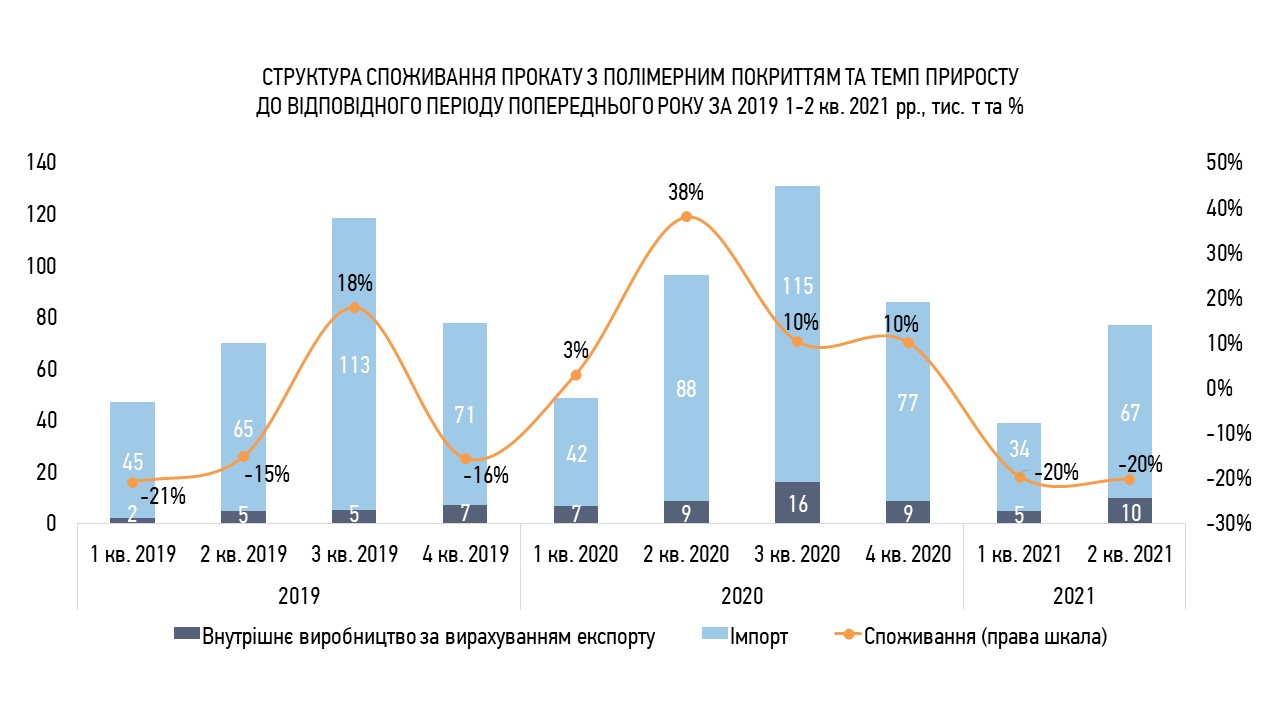

Расчетно квартал к кварталу потребление сократилось на 20% до 77 тыс. т., из которых 67 тыс. т. (58% общего объема) приходилось на импортные поставки и 10 тыс. т. (13%) - на внутреннее производство.

Расчетное потребление с начала года к соответствующему периоду предыдущего года сократилось на 20% и составило 116 тыс. т.

Юрий Обух, директор Руукки Украина: «Во втором квартале наблюдается высокая активность рынка, несмотря на высокий дефицит сырья. К концу квартала улучшился баланс предложение / спрос HRC, что способствует стабилизации цен на прокат с покрытием. Заметно снижается способность конечных потребителей воспринимать новые цены и ценовая политика идет немного на спад. Хотя в целом глобальный спрос остается высоким, особенно в США. Также стоит отметить, что Россия ввела временный налог 15% на экспорт проката, а Китай аннулировал компенсацию VAT при экспорте.»

С точки зрения географии происхождения потребленного окрашенного рулона, то по итогам 1 полугодия текущего года наибольший объем занимает импорт из Китая. Его удельный вес составлял 41% (рост по сравнению с аналогичным периодом 2020 на 2,7 п. п.).

Удельный вес импорта из ЕС составлял 36%, что соответствует сокращению на 7,3 в. п.

Доля потребления отечественной продукции осталась на уровне 12%.

В сравнении квартальные показатели свидетельствуют о росте удельного веса украинской продукции на 3,5 п.п. до 12,4% во 2 кв. текущего года к соответствующему периоду предыдущего, и увеличении доли турецкой - на 4 п.п. до 5,8%.

Доля потребления импорта из ЕС и Китая сократилась на 5,6 п.п. и 2 п.п. до 26,5% и 51% соответственно.

В структуре потребления в разрезе марок стали, по итогам 2 квартала текущего года сталь DX51 занимала 49%, что соответствует сокращению на 9,6 п.п.

Судьба стали S220-280 сократилась на 5 п.п. до 13%.

Сокращение удельного веса указанных марок наблюдается также по итогам 1 полугодия - до 46% и 16% соответственно.

Однако обращаем ваше внимание на рост объема, который не поддается проведению корректных расчетов. Точную долю и наименование марок «n» сложно указать из-за несовершенства статистических данных.

Рост цен продолжалось и во втором квартале, однако, украинский крашеный рулон рос в цене более высокими темпами прибавив с начала года 84%.

Стоимость продукции из ЕС и Китая выросла на 31% и 60% соответственно и на конец июня ценовой спрэд между ними сократился до 30 долл. США.

Сокращение ценового разрыва между китайской и отечественной продукцией было нивелировано резким ростом цен на отечественный рулон в июне.