Ринок прокату з покриттям у 2 кварталі 2021 року

18.08.2021

Фундаментальні макроекономічні фактори другий квартал поспіль сприяють зростанню внутрішнього виробництва та експортних поставок

Макроекономічні умови функціонування.

- Сприятлива зовнішня цінова кон’юнктура для України в першому півріччі 2021 року на прогнозному горизонті вичерпається. Через посилення контролю за викидами у світі середньостроковий рівень цін на більшість товарів буде вищим у порівнянні з попередніми роками.

- Очікується поступова нормалізація монетарної політики як провідними центральними банками світу, так і центробанками країн що розвиваються.

- Глобальна економіка зростатиме внаслідок позитивної динаміки світової торгівлі та поступового зняття карантинних обмежень. Інфляція у світі після стрімкого зростання поступово сповільниться.

Зовнішнє середовище.

У II кварталі зростання глобальної економіки було забезпечено насамперед масштабними стимулювальними заходами та послабленню карантинних обмежень в умовах поширення вакцинації.

Пришвидшенню зростання світової промисловості сприяло стрімке відновлення глобальної торгівлі товарами. З іншого боку, порушені ланцюги постачання стримували нарощування виробництва та призвели до накопичення незавершених замовлень.

Як результат попит все ще випереджає пропозицію та зростають закупівельні ціни.

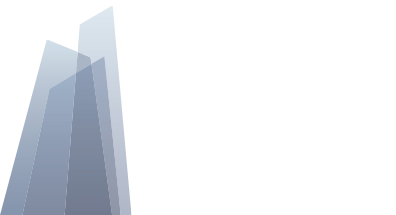

Випереджальні індикатори свідчать про повернення до зростання економіки Єврозони в II кварталі внаслідок прискорення в промисловому секторі та відновлення секторів послуг, а композитний PMI в червні був найвищим за останні 15 років. Вагомим чинником такої динаміки було посилення внутрішнього та зовнішнього попиту, що, однак, супроводжувалося подальшим підвищенням цін.

Індекс Composite PMI у 2017-2021 рр.

Джерело: tradingeconomics.com

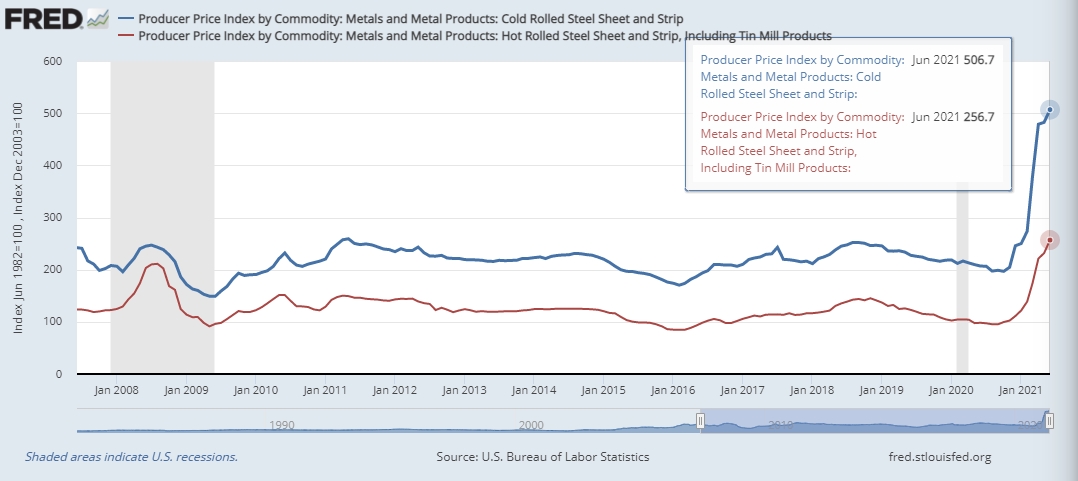

Зростання пропозиції високими темпами поступово стабілізуватиме ціни, однак через посилення контролю за викидами у світі внаслідок активізації виконання Паризької кліматичної угоди середньостроковий рівень цін на більшість товарів буде вищим у порівнянні з попередніми роками. У II кварталі тривало стрімке подорожчання сталі через суттєвий дефіцит в умовах прискореного відновлення світової економіки та посилення екологічних вимог, що змушує змінювати технологічні процеси.

Джерело: FRED

Нарощування світової пропозиції поступово скоригує ціни донизу, однак реалізація плану регулювання викидів, насамперед Китаєм та ЄС, утримуватиме ціни на високих рівнях. З цієї ж причини значним залишатиметься попит на високоякісну руду. Проте через збільшення виробництва руди Австралією, Бразилією та Китаєм на африканському залізорудному проекті очікується поступове зниження її вартості.

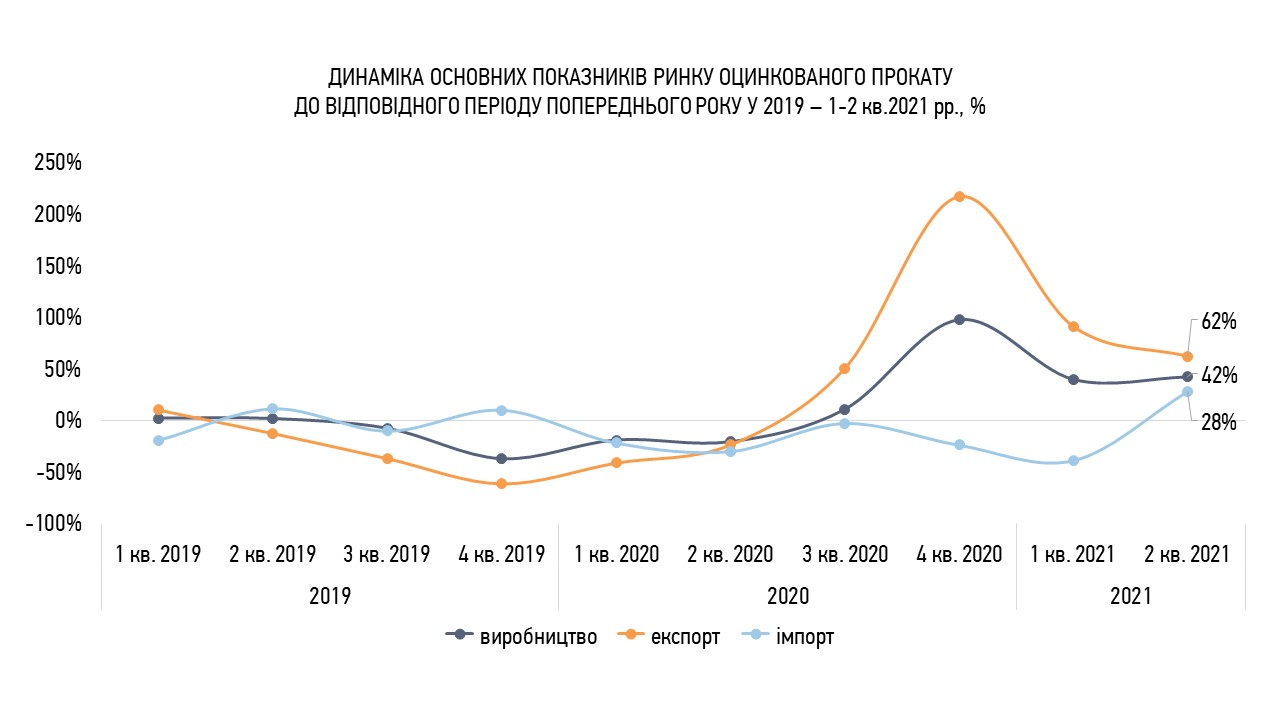

Фундаментальні макроекономічні фактори другий квартал поспіль сприяють зростанню внутрішнього виробництва та експортних поставок.

Так внутрішнє виробництво оцинкованого прокату у 2 кварталі 2021 року у порівняні з аналогічним періодом 2020 року зросло на 42% до 133,3 тис. т.

Обсяг експортних поставок зріс на 62% до 78,8 тис. т.

Обсяг імпорту зріс на 28% до 29,2 тис. т. що пояснюється як сезонним фактором, так і ефектом низької бази порівняння.

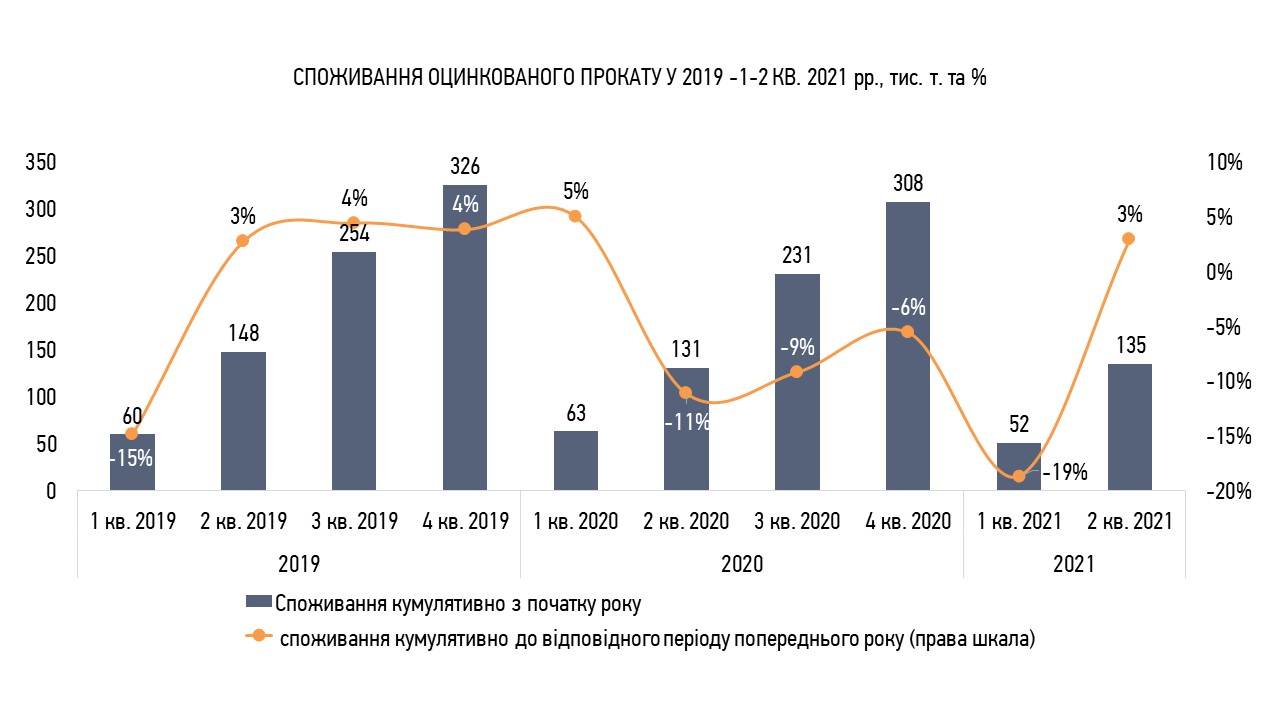

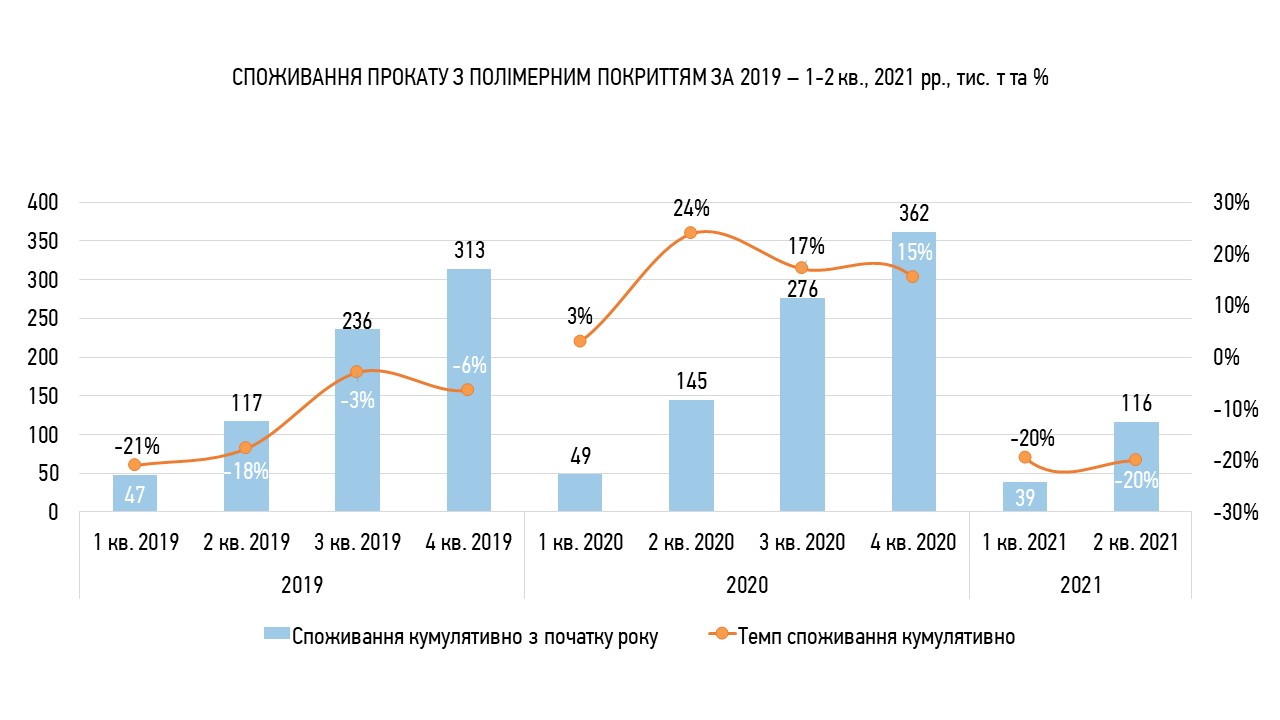

У 2 кварталі 2021 року щодо аналогічного періоду 2020 року розрахункове споживання оцинковки зросло на 23% до 84 тис. т.

У його структурі 54 тис. т. (або 65% загального обсягу) займало внутрішнє виробництво за вирахуванням експортних операцій.

Кумулятивний обсяг споживання становив 135 тис. т., що відповідає зростанню на 3% до відповідного періоду попереднього року.

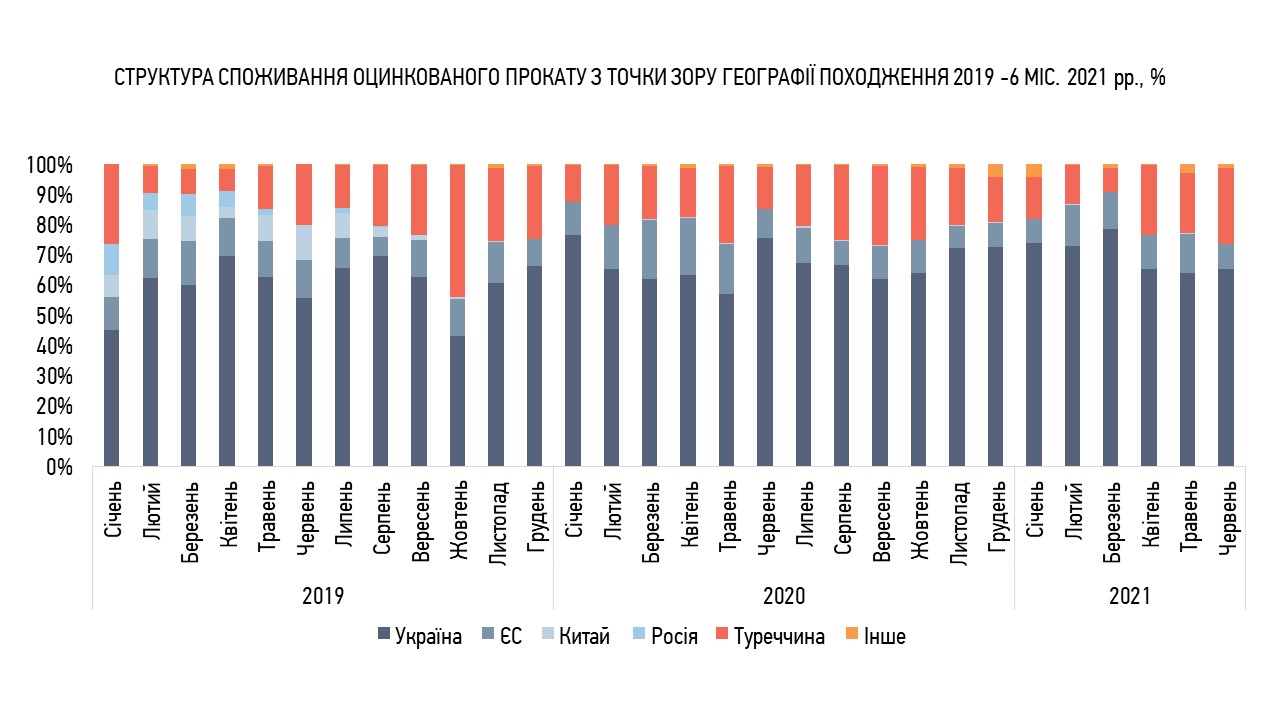

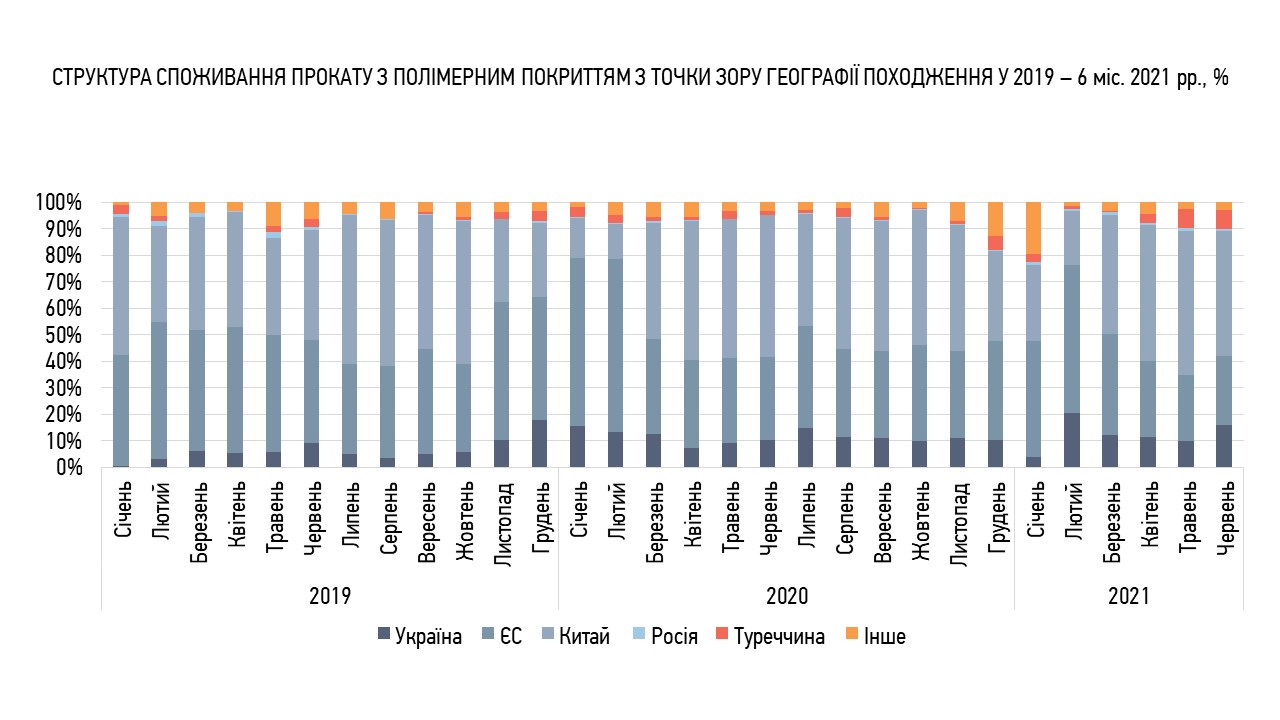

У географічній структурі за походженням у 2 кварталі 2021 року до відповідного періоду попереднього, питома вага вітчизняної оцинковки залишилася незмінною – в середньому на рівні 65%, однак, з квітня спостерігається зниження частки споживання української продукції.

Загалом за перше півріччя доля вітчизняної оцинковки зросла на 3 в.п. до 70%.

Споживання європейського рулону у загальному обсязі скоротилося на 3 в.п. до 11%.

Обидві тенденції сприяли заміщенню попиту коштом турецького імпорту – у 2 кварталі поточного року його доля становила 23%, що на 4 в.п. вище за аналогічний період 2020.

В середньому за період 6 місяців 2021 року до аналогічного періоду 2020 року його питома вага скоротилася на лише на 1 в.п. до 17% загального обсягу.

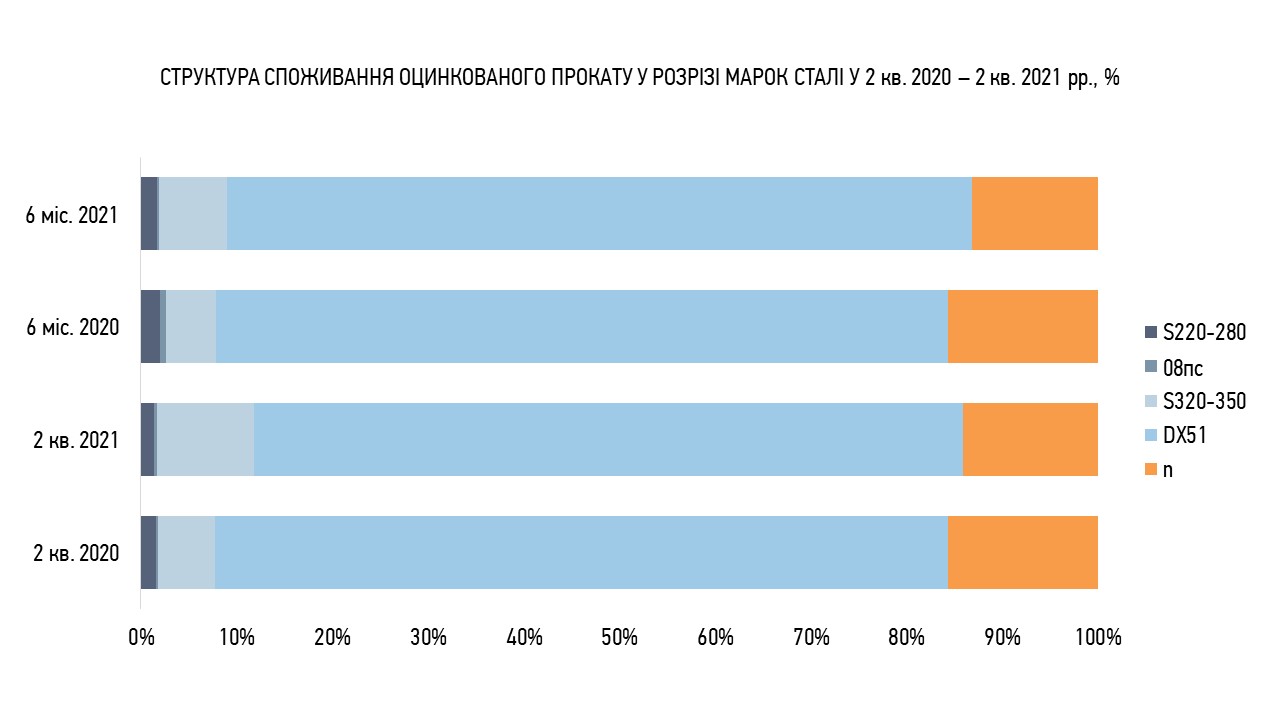

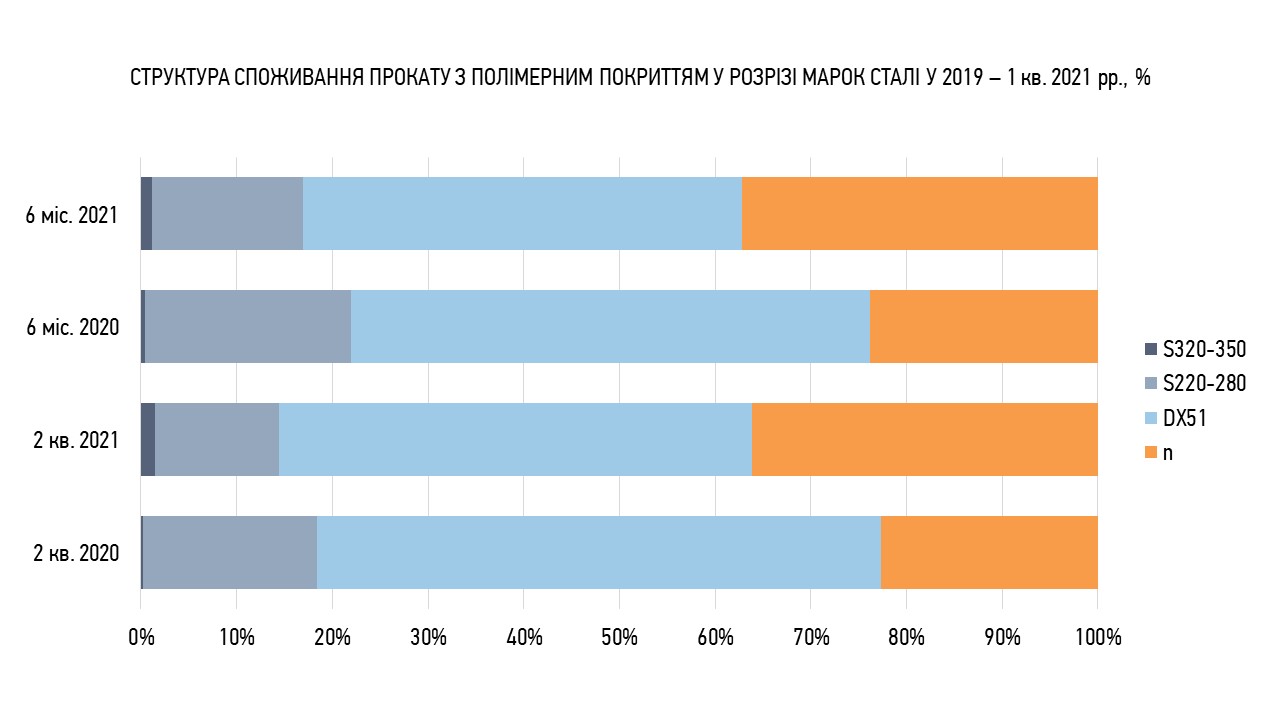

У структурі споживання у розрізі марок сталі, DX51 займала 74% проти 76,6% у 2 кварталі 2020.

Доля сталі S320-350 становила 10,2% (5,9% у 2 кварталі 2020).

Доля сталі S220-280 скоротилася з 1,6% до 1,4%.

З початку року сталь DX51 займала 77,8%, що на 1,3 в.п. вище, ніж в аналогічному періоді попереднього року.

Доля сталі S220-280 скоротилася на 0,3 в.п. до 1,7%.

Доля сталі S320-350 зросла на 2 в.п. до 7,2%.

Точну частку і найменування марок «n» складно вказати через недосконалість статистичних даних.

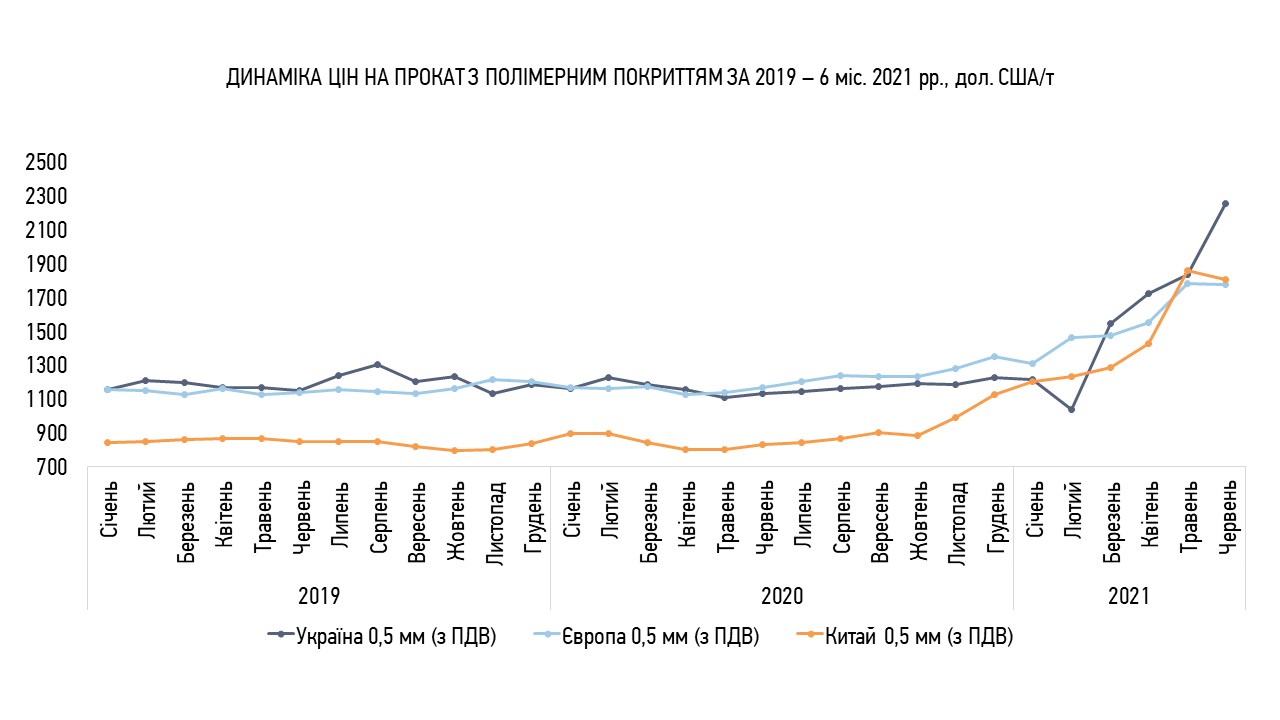

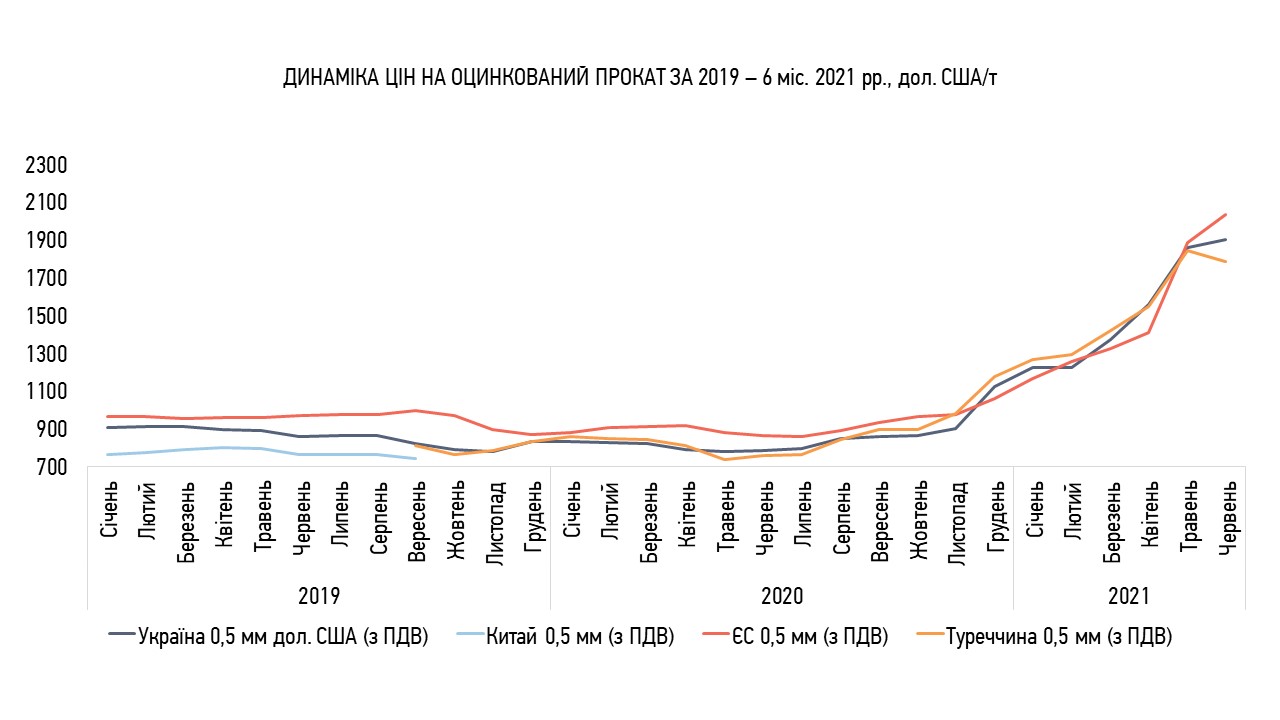

Розпочата у другому півріччі 2020 року висхідна тенденція динаміки цін продовжилася й у 2 кварталі поточного року.

При цьому ціновий спред між продукцією вітчизняного виробництва, Туреччини та ЄС коливався в середньому в межах 70 дол. США.

З початку року зростання цін становило:

Україна – 70%,

ЄС – 91%,

Туреччина – 52%.

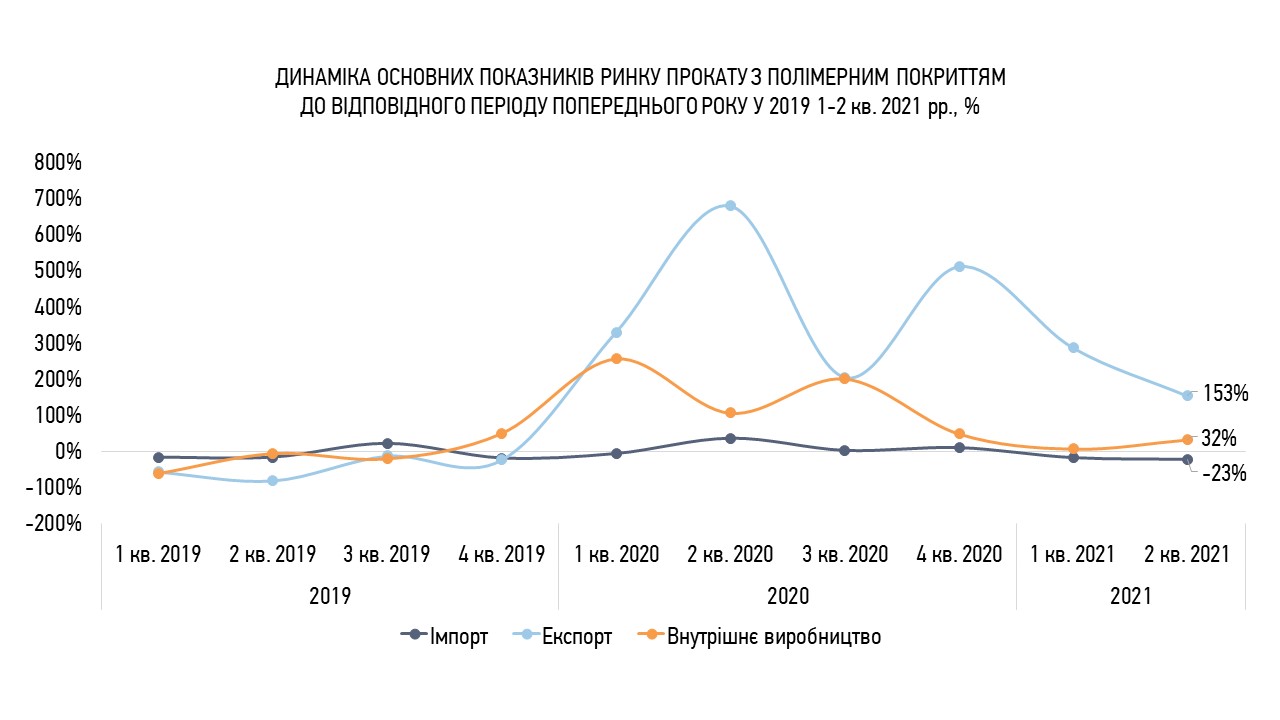

У 2 кварталі 2021 року зростання виробництва прокату з полімерним покриттям до відповідного періоду попереднього року становило 32% до 13,8 тис. т.

Зростання попиту та світових цін продовжувало стимулювати внутрішніх виробників до нарощування експортних поставок, як результат, експорт збільшився у 2,5 раза до 4,2 тис. т.

Імпорт, на відміну від 1 кв. поточного року (коли суттєвий обсяг припав лише на березень), у 2 кварталі характеризувався стабільними обсягами, які в середньому за місяць складали 22 тис. т.

Квартал до кварталу імпорт скоротився на 23% до 67,3 тис. т.

Денис Рисухін, директор Metipol:«У другому кварталі ціни на метал із покриттям досягли свого піку та стабілізувалися в червні на максимальних, за останні десятиріччя, показниках. Не дивлячись на незначне зниження цін, дефіцит металу в більшості сегментів ринку дозволяє виробникам і трейдерам підтримувати високий рівень цін.

Денис Рисухін, директор Metipol:«У другому кварталі ціни на метал із покриттям досягли свого піку та стабілізувалися в червні на максимальних, за останні десятиріччя, показниках. Не дивлячись на незначне зниження цін, дефіцит металу в більшості сегментів ринку дозволяє виробникам і трейдерам підтримувати високий рівень цін.

За оцінками наших клієнтів, споживання фарбованого металу на ринку приватного будівництва скоротилось у першому півріччі на 30-35% у порівнянні з аналогічним періодом минулого року. Окрім скорочення попиту кінцевого споживача, негативним фактором для наших продажів є відмова більшості компаній-профілювальників від формування складів в очікуванні змін кон’юнктури ринку. В цих умовах значну підтримку надають ринки Східної Європи: станом на сьогодні 25% нашої продукції експортується до Польщі, Угорщини та Молдови.

Не дивлячись на складнощі із забезпечення підкатом, другий квартал завершився для нашої компанії із випередженням показників 2020 року та виходом на рівень виробництва 3,5 тис. т у червні.

З урахуванням сезонного зниження попиту, значного підвищення споживання металу у 3-му кварталі не передбачається. А завдяки більш активній роботі трейдерів, що здебільшого працюють з китайською та турецькою фарбованою сталлю, ми очікуємо виникнення тиску на цінову політику з боку кінцевого споживача.»

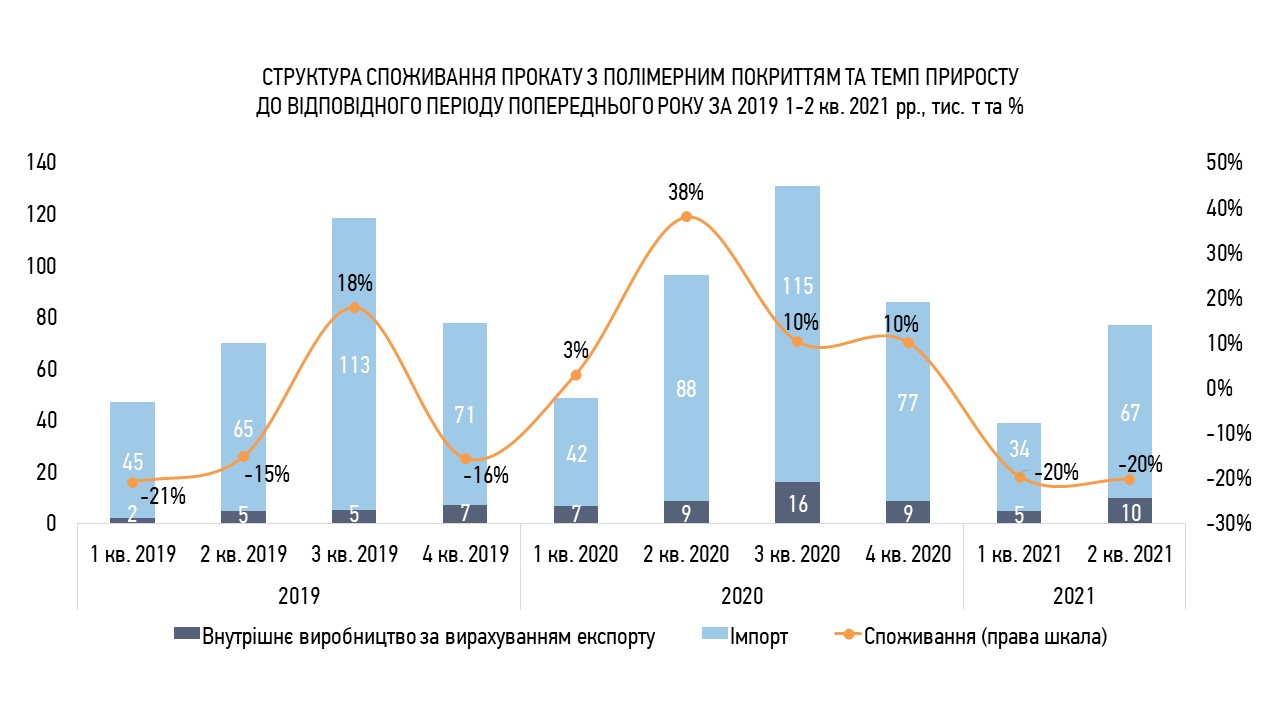

Розрахунково квартал до кварталу споживання скоротилося на 20% до 77 тис. т. з яких 67 тис. т. (58% загального обсягу) припадало на імпортні поставки і 10 тис. т. (13%) - на внутрішнє виробництво.

Розрахункове споживання з початку року до відповідного періоду попереднього року скоротилося на 20% і становило 116 тис. т.

Юрій Обух, директор Рууккі Україна: «У другому кварталі спостерігається висока активність ринку, попри високий дефіцит сировини. До кінця кварталу поліпшився баланс пропозиція / попит HRC, що сприяє стабілізації цін на прокат з покриттям. Помітно знижується здатність кінцевих споживачів сприймати нові ціни і цінова політика йде трохи на спад. Хоча в цілому глобальний попит залишається високим, особливо в США. Також варто відзначити, що Росія ввела тимчасовий податок 15% на експорт прокату, а Китай анулював компенсацію VAT при експорті.»

З точки зору географії походження спожитого фарбованого рулону, то за підсумком 1 півріччя поточного року найбільший обсяг займає імпорт продукції із Китаю. Його питома вага становила 41% (зростання проти аналогічного періоду 2020 р. на 2,7 в. п.).

Питома вага імпорту із ЄС становила 36%, що відповідає скороченню на 7,3 в. п.

Частка споживання вітчизняної продукції залишилася на рівні 12%.

У порівнянні квартальні показники свідчать про зростання питомої ваги української продукції на 3,5 в.п. до 12,4% у 2 кв. поточного року до відповідного періоду попереднього, та збільшенні частки турецької – на 4 в.п. до 5,8%.

Частка споживання імпорту з ЄС та Китаю скоротилася на 5,6 в.п. та 2 в.п. до 26,5% та 51%, відповідно.

У структурі споживання в розрізі марок сталі, за підсумком 2 кварталу поточного року сталь DX51 займала 49%, що відповідає скороченню на 9,6 в.п.

Доля сталі S220-280 скоротилася на 5 в.п. до 13%.

Скорочення питомої ваги зазначених марок спостерігається також за підсумком 1 півріччя – до 46% та 16% відповідно.

Однак, звертаємо вашу увагу на зростання обсягу, який не піддається проведенню коректних розрахунків. Точну частку і найменування марок «n» складно вказати через недосконалість статистичних даних.

Зростання цін тривало й у другому кварталі, однак, український фарбований рулон зростав у ціні вищими темпами додавши з початку року 84%.

Вартість продукції з ЄС та Китаю зросла на 31% та 60% відповідно і на кінець червня ціновий спред між ними скоротився до 30 дол. США.

Скорочення цінового розриву між китайською та вітчизняною продукцією було нівельовано різким зростанням цін на вітчизняний рулон у червні.